Nueva Historia de las Grandes Crisis Financieras

Con la entrada este nuevo año el ciclo económico sigue su curso; en los meses previos al 2016 los periódicos hablaban de la mejoría de la economía española tras unos años de la crisis, una crisis que comenzó en 2008 y proyectada por la explosión de la burbuja inmobiliaria.

Precisamente, esta crisis el el núcleo en el que se centra el debate cometido por Carlos Marichal, un doctor especializado en economía, en el libro que os presento a continuación.

| Portada del libro |

"Nueva Historia de las Grandes Crisis Financieras" Con este título el Doctor Marichal nos explica las causas , desarrollo y consecuencias de las múltiplas crisis acaecidas en el mundo desde 1873 hasta la última y más reciente del 2008 en el ámbito global.

Es precisamente esta última crisis del 2008 la que motiva al Doctor Marichal a realizar su histórica investigación, de hecho, pone de manifiesto en su introducción cuales son las cuestiones que más le preocupan y entre las que podemos encontrar:

- ¿Cuales fueron las causas de esta profunda crisis y su recesión?

- ¿Por qué los banqueros y grandes economistas no fueron capaz de advertir el inminente problema que se les venía encima?

- ¿Por qué no se tomaron las medidas de deflación típicas para desinflar las burbujas financieras que se estaban produciendo?

- y la más importante, si están tomando los gobiernos y bancos centrales las medidas más adecuadas de rescate para asegurar una recuperación económica duradera.

En declaraciones propias del señor Marichal , nos explica el por qué le parece tan importante el papel de "el Tiempo" y la "Globalización"; y es que el hecho de que las economías nacionales de los países estén todas conectadas en una gran economía mundial crea el conocido "Efecto cadena". Cualquier fallo, escalabro, o problema que se de en cualquiera los elementos de esta cadena (es decir, en cualquier país) influye directa o indirectamente en el resto del mundo, a veces de manera positiva para unos pocos o de manera negativa para todos.

El libro se divide en seis capítulos que avanzan a través de la historia, indicándonos aquellos hechos económicos más importantes, desmenbrandolos y haciéndolos asequibles para todo el publico a fin de que este, sin conocimientos excesivos de economía, asuma lo qué ocurrió en el pasado con el propósito de trasladar ese problema a la actualidad deduciendo si es o no similar a la crisis que estamos viviendo hoy día.

En el primer capítulo titulado "La primera globalización: Crisis financieras en la época clásica del capitalismo liberal" a grandes rasgos encontramos los hechos que produjeron la primera globalización fechada en 1873, entendiendo como globalización los intensos flujos internacionales de comercio y capital. Es aquí donde comienza el efecto cadena citado con anterioridad, ya que es muy visible esta teoría en el tercer apartado del capítulo: I crisis de los mercados emergentes: crisis 1890-189 ya que nos cuenta como las burbujas financieras y bursátiles generadas en los mercados latinoamericanos hacia 1889 afectaron a una de las mayores potencias económicas que podemos encontrar , que es el caso de Inglaterra, ya que este había comprado deuda argentina por valor de 800 millones de libras esterlinas llevando a pánico al banco más prestigioso de Londres, Baring Brothers. Ante este tremendo descalabro económico Inglaterra intentó por todos sus medios ingresas fuertes cantidades de oro francés y ruso con el fin de evitar la fuga de capitales .

También destacamos en este capítulo el último apartado "crisis de 1914 a la creación del Federal Reserve Bank " en el que Marichal nos explica el surgimiento de la Reserva Federal en Estados Unidos como necesidad garantía ante la volatilidad del dinero por entonces como consecuencia de los más de 18.000 bancos existentes cuya existencia causaban numerosas crisis bursátiles y financieras sin dejar atrás el libre comercio, sino poniendo un freno similar al del resto de banco centrales del mundo.

| Típica imagen del pánico en wall St. |

El segundo capítulo llamado "Colapso financiero de 1929 ¿Por qué hubo una gran depresión en los años 30?" nos adentra en la economía de entreguerras y muy específicamente en posiblemente el hecho económico más importante de la historia que fue el conocido "crack del 29" . Este capitulo es introducido brevemente por las intervenciones de John Maynard Keynes en la Conferencia de Versailles de 1919 nos cuenta a modo de clase de historia los sucesos de auge bursátiles de los años 20 como el crac de Wall Street que desencadeno la quiebra de bancos en varios países provocando las restricciones de crédito que daban lugar a la caída abrupta del comercio internacional.Aquí Marichal responde preguntas muy acertadas como cuáles fueron las causas de esta gran crisis bursátil, si las medidas tomadas por la Reserva Federal fueron las correctas y por qué fue tan duradera la Gran Depresión de los años 30.

También es relevante destacar los apartados referidos al New Deal y los consecuentes nazismos europeos donde Marichal acusa a las tardías medidas tomadas por los gobiernos y bancos centrales que suscitaron la caída de la producción dando a lugar a conflictos sociales que se acogieron a las ideas totalitarias de nuevos partidos.

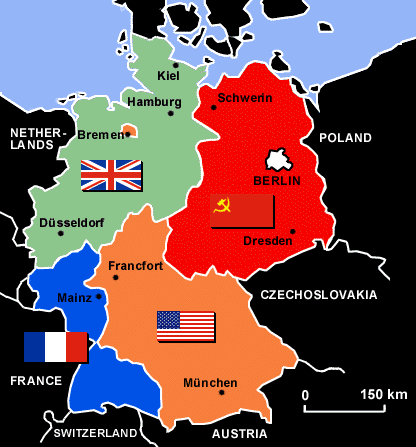

En el tercer capítulo denominado "Finanzas mundiales en la era Bretton-Woods. 1944-1971 ¿Por qué hubo tan poca crisis?" nos encontramos con los acuerdos de Bretton-Woods (1944); ya que como la guerra había concluido era necesario reorganizar el mundo de nuevo; pero con el miedo de cometer los mismo errores que en la Coferencia de Versailles estos acuerdos pusieron en enfrentamiento directo las ideas de Keynes y White (Harry Dexter White) que concluyeron con la creación en 1946 del Fondo Monetario Internacional y del Banco Mundial. Entre los acuerdos llegados en Bretton-Woods tambnién se encontraba el fin de los proteccionismos,ya que se para llegar a la paz tenía que existir una política librecambista, donde se establecerían las relaciones con el exterior por lo que se estableció el dolar americano como moneda de referencia en los nuevos sistemas de cambios fijo.

Además, encontramos en este capítulo apartados como "Bloques de poder y Guerra Fría.Estabilidad sistemática" y "época de oro del desarrollo económico 1950-1973" donde Marichal nos aclara el núcleo de las flagrantes industrias que se desarrollaron en estos años en todo el mundo ya que tanto el bloque capitalista con el sovietico estaban ambos muy interesados en convertirse en la primera potencia mundial, venciendo a su opositora, por lo que ambos gobiernos pusieron todo su capital intelectual y financiero en el desarrollo de la industrialización como motor económico.

El cuarto capítulo titulado "Orígenes de la globalización contemporánea 1973-1990 ¿Por qué hubo auge y crisis de la deuda externa de los países en desarrollo? " nos ilustra acerca de la decisión del presidente Nixon de abandonar el patrón oro, al igual que Europa, que se progresivamente se suman sus paísesa la salida del sistema de tipo de cambio fijo sustituyendolo por un sistema de cambios flotantes; lo que llevó a la II globalización financiera en la medida en la que los crecientes mercados financieros internacionales dieron lugar.Inclusive destacar el apartado al efecto volcker, donde la Reserva Federal decidió finalizar con las tasas de inflación del 10% ya que a causa de esto se registraban fuertes aumentos en las tasas de interés de los mercados financieros de aquellos países que comercializaban con Estados Unidos, lo cual acarreó las múltiples crisis de deuda externa de los países en vías de desarrollo como el ejemplo extremo de México que se declaró en suspensión de pagos. El instrumento utilizado por Volcker fue la restricción de la oferta monetaria. Progresivamente , en el siguiente apartado relacionado con las crisis internacionales de deudas desde 1982 Marichal continua su exposición sobre los hechos cometidos en dicha fecha referentes a los endeudamiento de países en desarrollo mayores al propio pasivo de los banco acreedores como consecuencia de lo expuesto anteriormente. En este caso Marichal habla de una crisis de deudas soberanas ,donde los bancos públicos y privados intentaban por todos sus medios de impedir las moratorias prolongadas de los países deudores y por lo que, ante tal situación, los gobiernos del G-7 intervienen activamente a fin de ayudar a los bancos a impedir su bancarrota.

En quinto capítulo denominado "Globalización financiera a finales del milenio 1990-2006.¿Por qué se multiplicaron las crisis" se habla de los numerosos casos de crisis financieras y bursátiles vistas en el mundo como consecuencia de la volatilidad de los mercados financieros y bancarios productos de la globalización de los flujos capitales, siendo este punto de partida a su vez la consecuencia misma, de nuevo, un efecto en cadenas que nos lleva desde el principio hasta el final de la cadena.En este capítulo se mencionan y explican diferentes crisis en diferentes años como por ejemplo México y la crisis de los "tesobonos" en 1995 que necesitó de un rescate mundial, o las crisis asiáticas y los nuevos colapsos financieros en América Latina producidos entre 1997 y 2001.

Finalmente , el sexto y último capítulo titulado "Crisis financiera y económica de 2008-2009" Nos cuenta como la crisis financiera y económica que se estaba gestando en Estados Unidos en 2006 se acabó propagando por el resto del globo en los años siguientes.Como orígenes de la crisis del 2001, Marichal nos presenta una idea sintetizada de lo que fueron las consecuencias de una política expansiva que se descuadró haciendo que el fuerte incremento de oferta generara un auge bursátil haciendo de la dinámica de del mercado hipotecario un peligro en cuanto a créditos especiales a inmigrantes se refiere; por lo que se hizo caso omiso a las señales que advertían que la burbuja de precios de viviendas estaba tan "inflada" que acabaría explotando. El denominado "contagio social" consiguió realizar su objetivo de tranquilizar a las masas asegurando que el pensamiento de la mayoría no podía ser erróneo pues entonces todas las personas sufrirían las consecuencias, por lo que los problemas que iban surgiendo en diversos sectores se fueron obviando superponiendo como preferencia la importancia del sector inmobiliario.Seguidamente, Marichal nos induce ante las consecuencias que tuvo el estallido de esa burbuja que no para de inflarse, como pudo ser el famoso caso de la bancarrota de Lehman Brother o los rescates financieros en países de la Unión Europea.

Como colofón final, Marichal extiende este capítulo en un último apartado encargado de señalar las similitudes entre esta crisis que acababa de comenzar y la Gran Depresión de los años 30 argumentando el mismo punto de inicio (Estados Unido y su contracción del crédito internacional tras haber sido acreedor de países) y contrastes (impacto inicial más intenso pero con una recuperación más rápida)

He aquí entonces una perspectiva histórica de la actualidad de estos días, ya que el dentro del propio libro se puede atender de como los gobiernos aprenden de sus errores( del Tratado de Versailles a los acuerdos de Bretton-Woods) por lo que no es difícil explicar que este libro trate de dar un respiro a los ciudadanos de hoy día, o a aquellos que en su día estaban más cercanos a esta crisis( ya que el libro fue publicado en 2010) para que vean que la historia se repite, y como se repite se aprende ella, subsanando los errores y actuando de manera diferente; así se insta a las personas a que no acaben tirándose por una ventana, como fue el caso de muchos hombres que optaron por tristes técnicas de arreglar sus problemas financieros en la década de los 30. Colofón final del autor al representar esta imagen como portada de su obra.

| Reunión del G-7. Al fondo se visualizan las banderas de los países pertenecientes ( de izquierda a derecha): EE.UU,Canadá,Francia, Alemania, Italia, Japón y Reino Unido |

En quinto capítulo denominado "Globalización financiera a finales del milenio 1990-2006.¿Por qué se multiplicaron las crisis" se habla de los numerosos casos de crisis financieras y bursátiles vistas en el mundo como consecuencia de la volatilidad de los mercados financieros y bancarios productos de la globalización de los flujos capitales, siendo este punto de partida a su vez la consecuencia misma, de nuevo, un efecto en cadenas que nos lleva desde el principio hasta el final de la cadena.En este capítulo se mencionan y explican diferentes crisis en diferentes años como por ejemplo México y la crisis de los "tesobonos" en 1995 que necesitó de un rescate mundial, o las crisis asiáticas y los nuevos colapsos financieros en América Latina producidos entre 1997 y 2001.

Finalmente , el sexto y último capítulo titulado "Crisis financiera y económica de 2008-2009" Nos cuenta como la crisis financiera y económica que se estaba gestando en Estados Unidos en 2006 se acabó propagando por el resto del globo en los años siguientes.Como orígenes de la crisis del 2001, Marichal nos presenta una idea sintetizada de lo que fueron las consecuencias de una política expansiva que se descuadró haciendo que el fuerte incremento de oferta generara un auge bursátil haciendo de la dinámica de del mercado hipotecario un peligro en cuanto a créditos especiales a inmigrantes se refiere; por lo que se hizo caso omiso a las señales que advertían que la burbuja de precios de viviendas estaba tan "inflada" que acabaría explotando. El denominado "contagio social" consiguió realizar su objetivo de tranquilizar a las masas asegurando que el pensamiento de la mayoría no podía ser erróneo pues entonces todas las personas sufrirían las consecuencias, por lo que los problemas que iban surgiendo en diversos sectores se fueron obviando superponiendo como preferencia la importancia del sector inmobiliario.Seguidamente, Marichal nos induce ante las consecuencias que tuvo el estallido de esa burbuja que no para de inflarse, como pudo ser el famoso caso de la bancarrota de Lehman Brother o los rescates financieros en países de la Unión Europea.

Como colofón final, Marichal extiende este capítulo en un último apartado encargado de señalar las similitudes entre esta crisis que acababa de comenzar y la Gran Depresión de los años 30 argumentando el mismo punto de inicio (Estados Unido y su contracción del crédito internacional tras haber sido acreedor de países) y contrastes (impacto inicial más intenso pero con una recuperación más rápida)

He aquí entonces una perspectiva histórica de la actualidad de estos días, ya que el dentro del propio libro se puede atender de como los gobiernos aprenden de sus errores( del Tratado de Versailles a los acuerdos de Bretton-Woods) por lo que no es difícil explicar que este libro trate de dar un respiro a los ciudadanos de hoy día, o a aquellos que en su día estaban más cercanos a esta crisis( ya que el libro fue publicado en 2010) para que vean que la historia se repite, y como se repite se aprende ella, subsanando los errores y actuando de manera diferente; así se insta a las personas a que no acaben tirándose por una ventana, como fue el caso de muchos hombres que optaron por tristes técnicas de arreglar sus problemas financieros en la década de los 30. Colofón final del autor al representar esta imagen como portada de su obra.